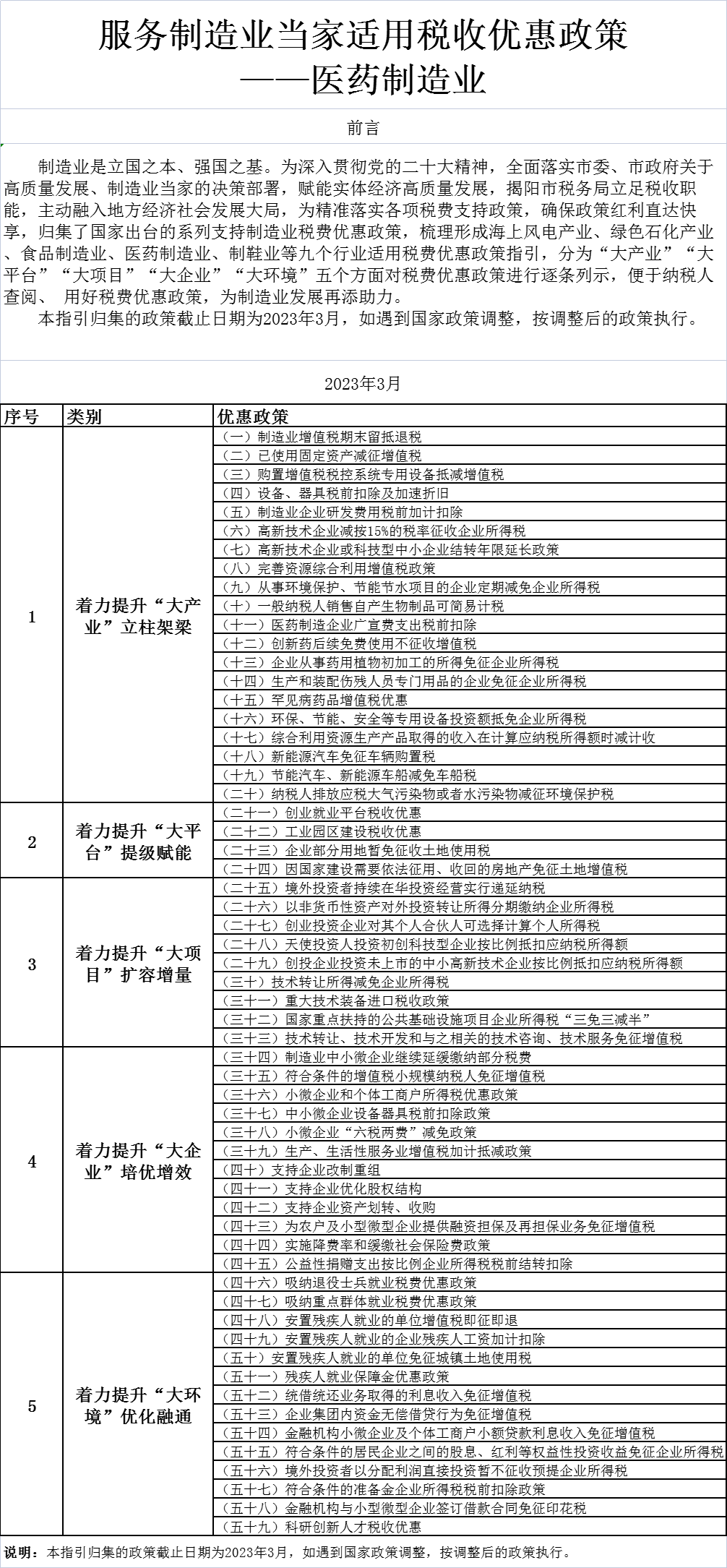

为全面落实市委、市政府关于坚持制造业当家,高质量建设产业强市决策部署,揭阳市税务局聚焦主责主业,主动作为,针对我市医药制造业,编写《服务制造业当家适用税收优惠政策指引——医药制造业》,便于纳税人查阅、用好税费优惠政策,为推动我市产业优化升级,加快“8+3”战略性产业集群体系建设贡献税务力量。 划重点 1 一般纳税人销售自产生物制品 可简易计税: 一般纳税人销售自产的用微生物、微生物代谢产物、动物毒素、人或动物的血液或组织制成的生物制品,可选择按照简易办法依照3%征收率计算缴纳增值税。 2 医药制造企业广宣费支出税前扣除: (1)自2021年1月1日起至2025年12月31日,医药制造企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。 (2)对签订广告费和业务宣传费分摊协议(以下简称分摊协议)的关联企业,其中一方发生的不超过当年销售(营业)收入税前扣除限额比例内的广告费和业务宣传费支出可以在本企业扣除,也可以将其中的部分或全部按照分摊协议归集至另一方扣除。另一方在计算本企业广告费和业务宣传费支出企业所得税税前扣除限额时,可将按照上述办法归集至本企业的广告费和业务宣传费不计算在内。 3 创新药后续免费使用不征收增值税: 自2015年1月1日起,药品生产企业提供给患者后续免费使用自产的相同创新药,不属于增值税视同销售范围。 4 企业从事药用植物初加工的所得 免征企业所得税: 企业从事药用植物初加工的所得免征企业所得税。 (1)药用植物初加工是指通过对各种药用植物的根、茎、皮、叶、花、果实、种子等,进行挑选、整理、捆扎、清洗、凉晒、切碎、蒸煮、炒制等简单加工处理,制成的片、丝、块、段等中药材。 (2)加工的各类中成药不属于初加工范围。 5 生产和装配伤残人员专门用品的企业 免征企业所得税: 自2016年1月1日至2023年12月31日,对符合相关条件的生产和装配伤残人员专门用品的居民企业,免征企业所得税。 6 罕见病药品增值税优惠: (1)自2019年3月1日起,增值税一般纳税人生产销售和批发、零售罕见病药品,可选择按照简易办法依照3%征收率计算缴纳增值税。上述纳税人选择简易办法计算缴纳增值税后,36个月内不得变更。 (2)自2019年3月1日起,对进口罕见病药品,减按3%征收进口环节增值税。 7 技术转让所得减免企业所得税: 一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。 8 中小微企业设备器具税前扣除政策: 中小微企业在2022年1月1日至2022年12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。 9 设备、器具税前扣除及加速折旧: (1)对所有行业企业2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。 (2)2014年1月1日起,对所有行业企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。 (3)企业在2018年1月1日至2023年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。 10 重大技术装备进口税收政策: 对符合规定条件的企业及核电项目业主为生产国家支持发展的重大技术装备或产品而确有必要进口的部分关键零部件及原材料,免征关税和进口环节增值税的专项税收优惠政策。 11 技术转让、技术开发和与之相关的 技术咨询、技术服务免征增值税: 纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务,免征增值税。 12 制造业企业研发费用税前加计扣除: (1)企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2023年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2023年1月1日起,按照无形资产成本的200%在税前摊销。 (2)委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除。 13 公益性捐赠支出按比例企业所得税 税前结转扣除: (1)公益性捐赠支出按比例企业所得税税前结转扣除:企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除; (2)企业扶贫捐赠所得税税前扣除:自2019年1月1日至2025年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应纳税所得额时据实扣除。在政策执行期限内,目标脱贫地区实现脱贫的,可继续适用上述政策; (3)扶贫货物捐赠免征增值税:自2019年1月1日至2025年12月31日,对单位或者个体工商户将自产、委托加工或购买的货物通过公益性社会组织、县级及以上人民政府及其组成部门和直属机构,或直接无偿捐赠给目标脱贫地区的单位和个人,免征增值税。在政策执行期限内,目标脱贫地区实现脱贫的,可继续适用上述政策。 更多税收政策(具体内容点击“阅读原文”阅览):  往期推荐 @海上风电企业:这份税收政策合集请收好 @绿色石化企业:这份税收政策合集请收好 @食品制造企业:这份税收政策合集请收好 来源:国家税务总局揭阳市税务局 供稿:揭阳市税务局法制科 编发:揭阳市税务局纳税服务中心(税收宣传中心)  |